家計簿を付けたいものの「なんだか面倒そう」「どうせ続かなくなる」と諦めてしまいがちな方には、お金の見える化サービス「マネーフォワード ME」がおすすめです。マネーフォワード MEは、いわゆる「家計簿アプリ」の一つで、充実した機能性と扱いやすい操作性が魅力です。さらに、2024年12月には新たに「ポイントが貯まる家計簿」サービスがスタートし、「ポイ活」ユーザーからも注目を集めました。まだ家計簿をデジタル化していない方は、この春から始めてみてはいかがでしょうか。

この記事では、マネーフォワード MEの基本的な機能や始めるまでの手順についてまとめました。家計簿を付け始めたい、またはマネーフォワード MEのサービスに興味があるという方は参考にしてください。

家計簿・資産管理アプリ「マネーフォワード ME」

・ポイントが貯まる家計簿

・家計簿の自動入力機能

・レシートの簡単読み取り機能

・資産推移や内訳の確認

新しく登場した「ポイントが貯まる家計簿」についても解説していくので、簡単な使い方を理解しておきましょう。

「マネーフォワード MEでポイントの貯まる家計簿」が新登場

マネーフォワード MEは、2024年12月に「ポイントが貯まる家計簿」の提供を開始し、家計簿をつけるだけでポイントを貯められるようになりました。ポイントが貯まるアクションは、主に次のとおりです。

・アプリの起動

・口座の連携

・マンスリーレポートを見る

・プレミアムコースに登録

貯まったポイントは共通ポイント「Vポイント」と交換可能で、買い物や景品交換、三井住友カードの支払いなどに利用できます。もらえるポイントはわずかですが、こまめに家計簿をチェックしていけば少しずつポイントを貯められるでしょう。

従来の紙の家計簿は、レシートなどを保管してノートなどに書き写す必要がありましたが、マネーフォワード MEなら手間を省けます。特に、家計簿をつけなければいけないと思いながらもズボラでなかなか始められない方は、ぜひアプリをインストールしてみましょう。

レシートの読み取りは、無料会員であっても回数無制限で利用できます。ただし、レシートの現物が必要なので、現金払いの場合はしっかり保管しておきましょう。

さらにプレミアム会員なら、資産の推移や配分などが一目でわかるため、最適な資産形成プランを検討するのに役立つでしょう。例えば、比較的リスクを取れる20~30代なら、資産配分を確認しながらより株式の配分が多いポートフォリオに変更するなどの対策を取れます。

1.アプリをインストールする

2.アカウントを作成する

3.金融機関と連携する

各手順を画像付きで解説していきます。

PCから資産状況をチェックできれば十分だという人は、アプリをインストール取得せず、ブラウザ上でアカウントを作成して閲覧しても問題ありません。ただし、ポイントが貯まる家計簿などの一部機能はアプリ版限定です。

・メールアドレス

・Googleアカウント

・Apple ID

・Yahoo! JAPAN ID

どの方法で登録しても特に不便はありません。ただ、Googleアカウントであれば複数のアカウントを作成しやすいため、自分用・夫婦用などでアカウントを分けたい場合に便利です。好きな登録方法を選んだら、ログインIDを入力しましょう。

初回ログイン時には、通知やメール配信の有無を選択することになります。筆者はすべてオフに設定しています。

なお、プロフィールの入力は後でもできるうえに、設定しなくても大きな支障はないのでスキップして問題ありません。初回はプランを選ぶ画面が現れますが、プラン変更はいつでも可能です。まず無料プランで始めてみて、物足りなさを感じるなら有料プランに変更するのが良いでしょう。

マネーフォワード MEは銀行やクレジットカードなど

幅広い金融機関と連携できる

あとは、画面の指示に従って金融機関にログインして登録するだけなので簡単です。うまくログインできない場合、各金融機関のログイン情報をもう一度確認して、トライしてみましょう。

・夫婦で共有口座を管理する

・個人事業主で確定申告に利用する

・資産形成に活用する

どのような活用方法が見いだせそうか、把握しておきましょう。

加えて、2025年1月下旬には新しく「シェアボード機能」を提供予定です。

2人でお金の管理ができる新機能「シェアボード」の画面イメージ

新登場のシェアボード機能により、二人の資産推移や口座状況がわかるようになります。

筆者の場合、データをExcelファイルとしてダウンロードしたのち、経費となる項目や入出金履歴にマーカーを入れ、マーカー部分のみ帳簿に記入しています。なお、家計簿ファイルのダウンロード機能はスタンダードプラン以上でないと利用できませんが、個人事業主なら経費にできるのでお得に利用可能です。

マネーフォワード MEならどのくらい資産が増えたのか一目瞭然

また、資産配分が一目でわかるため、ポートフォリオが偏りすぎていないか判断するのにも役立ちます。アプリ内では、定期的に金融・投資セミナーなどの案内もおこなわれているため、資産運用に関する悩みがある方は活用してください。

・無料版だと機能が制限される

・クレジットカードの支払いが重複する

・スマホ決済サービスと連携できない

細かい使い方やサービス内容を理解したうえで活用しましょう。

無料版は登録できる金融機関が4つしかないうえに、過去1年間のデータしか閲覧できません。過去は無料版でも10件まで登録できましたが、改悪され4件まで減らされました。

とはいえ、無料版でも銀行口座やクレジットカードの種類を絞っていれば、連携数は間に合うケースもあるでしょう。更新頻度についても毎日チェックする人でない限り、そこまで気になりません。

対策は簡単で、入出金履歴からクレジットカードの引き落とし履歴を選び、計算対象のチェックを外すだけです。一度解除すれば、翌月以降も自動的に計算対象から外してくれるため、そこまで大きな問題になりません。

なお、スマホ決済の支払い方法をクレジットカードにすれば、取引履歴を残すことができます(PayPay→PayPayカード、d払い→dカード、au PAY→au PAYカードをはじめとする各種クレジットカード)。また、SuicaやICOCAなどの電子マネーであれば連携可能です。

また、資産推移や配分がわかるため、コツコツ資産を積み立てていきたい方には良きパートナーです。より踏み込んだ資産形成をしたい方には、資産形成アドバンスコースという選択肢も用意されています。

さらに、2024年12月には新しく「ポイントが貯まる家計簿」が登場したことで、より便利なサービスになりました。アプリの起動やマンスリーレポートのチェックなど簡単なアクションでポイントが貯まるので、家計簿を付けながら楽しくポイントを貯めていきましょう。

■Profile

北川 和哉

専業ライター。ファイナンシャル・プランニング2級資格を保有。2021年から投資を始め、NISAやiDeCo、小規模企業共済、個別株などに幅広く投資。企業の財務分析が得意で、継続的に配当金を受け取る「自分年金」を作っている。

この記事では、マネーフォワード MEの基本的な機能や始めるまでの手順についてまとめました。家計簿を付け始めたい、またはマネーフォワード MEのサービスに興味があるという方は参考にしてください。

マネーフォワード MEの基本機能

マネーフォワード MEとは、利用者数1,610万人超え(2024年9月時点)の人気のオンラインサービス・アプリです。無料版でもある程度の機能を利用でき、有料(月額500円~)のプレミアムサービスを契約するとより便利に使えます。なお、初回60日間は無料でプレミアムサービスの機能を利用できます。・ポイントが貯まる家計簿

・家計簿の自動入力機能

・レシートの簡単読み取り機能

・資産推移や内訳の確認

新しく登場した「ポイントが貯まる家計簿」についても解説していくので、簡単な使い方を理解しておきましょう。

マネーフォワード MEは、2024年12月に「ポイントが貯まる家計簿」の提供を開始し、家計簿をつけるだけでポイントを貯められるようになりました。ポイントが貯まるアクションは、主に次のとおりです。

・アプリの起動

・口座の連携

・マンスリーレポートを見る

・プレミアムコースに登録

貯まったポイントは共通ポイント「Vポイント」と交換可能で、買い物や景品交換、三井住友カードの支払いなどに利用できます。もらえるポイントはわずかですが、こまめに家計簿をチェックしていけば少しずつポイントを貯められるでしょう。

家計簿の自動入力機能

マネーフォワード MEがあれば、家計簿を自動的につけてくれるので楽になります。銀行口座や証券口座、クレジットカードなどを連携させておけば、取引履歴を全て記録してくれます。提携できる金融機関は2,450種類 と、家計簿アプリの中でもトップクラスです。従来の紙の家計簿は、レシートなどを保管してノートなどに書き写す必要がありましたが、マネーフォワード MEなら手間を省けます。特に、家計簿をつけなければいけないと思いながらもズボラでなかなか始められない方は、ぜひアプリをインストールしてみましょう。

レシートの簡単読み取り機能

マネーフォワード MEはクレジットカードよりも現金払いが多いという人でも安心して利用できます。レシート撮影機能により、レシートの写真を撮影するだけで、金額や購入日などのデータが自動入力されるためです。レシートの読み取りは、無料会員であっても回数無制限で利用できます。ただし、レシートの現物が必要なので、現金払いの場合はしっかり保管しておきましょう。

資産推移や内訳の確認

マネーフォワード MEは資産運用を始めたい人にも向いています。銀行口座や証券口座、ポイントなどを全て一括管理できて、総資産額を確認できるため便利です。さらにプレミアム会員なら、資産の推移や配分などが一目でわかるため、最適な資産形成プランを検討するのに役立つでしょう。例えば、比較的リスクを取れる20~30代なら、資産配分を確認しながらより株式の配分が多いポートフォリオに変更するなどの対策を取れます。

マネーフォワード MEの始め方【画像付き】

家計簿を始めるなると「大変そう…」という印象を持つ方も多いと思いますが、マネーフォワード MEへの登録は非常に簡単です。具体的には、次の3ステップで登録が完了します。1.アプリをインストールする

2.アカウントを作成する

3.金融機関と連携する

各手順を画像付きで解説していきます。

【手順1】アプリをインストール

まずは、アプリストアからマネーフォワード MEのアプリをインストールしましょう。アプリはApple StoreまたはGoogle Playからダウンロードできます。

PCから資産状況をチェックできれば十分だという人は、アプリをインストール取得せず、ブラウザ上でアカウントを作成して閲覧しても問題ありません。ただし、ポイントが貯まる家計簿などの一部機能はアプリ版限定です。

【手順2】アカウントを作成する

マネーフォワード MEを使うためには、マネーフォワードIDでアカウントを作成する必要があります。アカウントの登録方法は次の4つです。・メールアドレス

・Googleアカウント

・Apple ID

・Yahoo! JAPAN ID

どの方法で登録しても特に不便はありません。ただ、Googleアカウントであれば複数のアカウントを作成しやすいため、自分用・夫婦用などでアカウントを分けたい場合に便利です。好きな登録方法を選んだら、ログインIDを入力しましょう。

初回ログイン時には、通知やメール配信の有無を選択することになります。筆者はすべてオフに設定しています。

なお、プロフィールの入力は後でもできるうえに、設定しなくても大きな支障はないのでスキップして問題ありません。初回はプランを選ぶ画面が現れますが、プラン変更はいつでも可能です。まず無料プランで始めてみて、物足りなさを感じるなら有料プランに変更するのが良いでしょう。

【手順3】金融機関と連携する

マネーフォワード MEのアプリにログインしたら、下部メニューから「口座」をタップして金融機関と提携します。画面右上の「追加」ボタンをタップすると、提携する金融機関の種類を選べます。

幅広い金融機関と連携できる

あとは、画面の指示に従って金融機関にログインして登録するだけなので簡単です。うまくログインできない場合、各金融機関のログイン情報をもう一度確認して、トライしてみましょう。

マネーフォワードmeの具体的な活用方法

マネーフォワード MEは家計簿をつけるだけでなく、さまざまな使い方ができます。この項では、マネーフォワード MEの主な活用方法の事例を紹介します。・夫婦で共有口座を管理する

・個人事業主で確定申告に利用する

・資産形成に活用する

どのような活用方法が見いだせそうか、把握しておきましょう。

夫婦で共有口座を管理する

マネーフォワード MEであれば、夫婦での家計簿管理ができます。Googleアカウントを複数作成し、異なるアカウントで複数のマネーフォワードIDを作成すれば、自分用・夫婦用を別々で管理することも可能です。加えて、2025年1月下旬には新しく「シェアボード機能」を提供予定です。

新登場のシェアボード機能により、二人の資産推移や口座状況がわかるようになります。

個人事業主で確定申告に利用する

マネーフォワード MEは、個人事業主の確定申告にも役立つでしょう。家計簿はCsvファイル・Excelファイルとしてダウンロードできるので、クレジットカードの利用履歴や銀行口座の入出金履歴などをすべてデータ化できます。筆者の場合、データをExcelファイルとしてダウンロードしたのち、経費となる項目や入出金履歴にマーカーを入れ、マーカー部分のみ帳簿に記入しています。なお、家計簿ファイルのダウンロード機能はスタンダードプラン以上でないと利用できませんが、個人事業主なら経費にできるのでお得に利用可能です。

資産形成に活用する

マネーフォワード MEは一定期間の資産推移がわかるため、資産形成にも便利です。資産タブでは1カ月・1年・全期間など好きな期間で資産推移を確認できるので「1年前より資産が増えたなぁ」と達成感を得られるでしょう。

また、資産配分が一目でわかるため、ポートフォリオが偏りすぎていないか判断するのにも役立ちます。アプリ内では、定期的に金融・投資セミナーなどの案内もおこなわれているため、資産運用に関する悩みがある方は活用してください。

マネーフォワード MEの注意点

マネーフォワード MEは無料でも使えて便利ですが、利用にあたって次のような注意点もあります。・無料版だと機能が制限される

・クレジットカードの支払いが重複する

・スマホ決済サービスと連携できない

細かい使い方やサービス内容を理解したうえで活用しましょう。

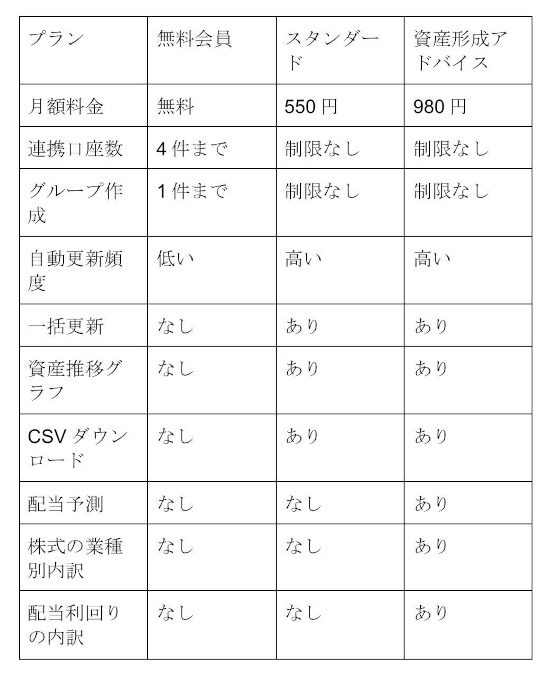

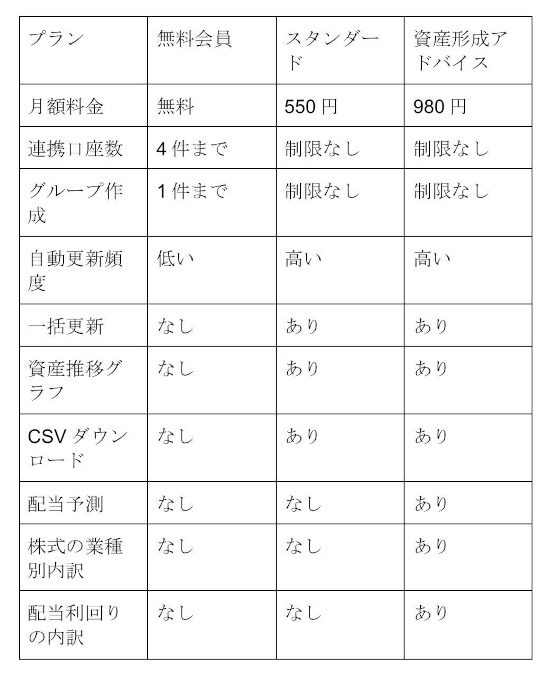

無料版だと機能が制限される

マネーフォワード MEは無料だと機能が制限されるため、使いづらいと感じるケースもあります。参考のために、有料版(プレミアムサービス)との主な違いについて表でまとめました。

無料版は登録できる金融機関が4つしかないうえに、過去1年間のデータしか閲覧できません。過去は無料版でも10件まで登録できましたが、改悪され4件まで減らされました。

とはいえ、無料版でも銀行口座やクレジットカードの種類を絞っていれば、連携数は間に合うケースもあるでしょう。更新頻度についても毎日チェックする人でない限り、そこまで気になりません。

クレジットカードの支払いが重複する

マネーフォワード MEではクレジットカードの利用額が重複してしまうため、戸惑ってしまう人も多いです。具体的には、クレジットカードを利用した分と、カード会社から引き落とされる分で二重の支出が生じてしまいます。対策は簡単で、入出金履歴からクレジットカードの引き落とし履歴を選び、計算対象のチェックを外すだけです。一度解除すれば、翌月以降も自動的に計算対象から外してくれるため、そこまで大きな問題になりません。

スマホ決済サービスと連携できない

マネーフォワード MEは、PayPay・楽天ペイ・d払いなどのスマホ決済サービス(コード決済)と連携できないのもデメリットです。取引履歴は記録されず、各種スマホ決済サービスにチャージした金額分は資産として計上されないので、不便だと感じる方もいるでしょう。なお、スマホ決済の支払い方法をクレジットカードにすれば、取引履歴を残すことができます(PayPay→PayPayカード、d払い→dカード、au PAY→au PAYカードをはじめとする各種クレジットカード)。また、SuicaやICOCAなどの電子マネーであれば連携可能です。

マネーフォワード MEは使い方を覚えれば便利!

マネーフォワード MEは、家計簿として優秀なアプリです。銀行口座やクレジットカードなどの金融機関を一度登録すれば、毎月の収入・出費が一目瞭然になります。「どのくらい出費があったのか」「なぜ出費が増えたのか」がすぐわかるため、家計改善に役立つでしょう。また、資産推移や配分がわかるため、コツコツ資産を積み立てていきたい方には良きパートナーです。より踏み込んだ資産形成をしたい方には、資産形成アドバンスコースという選択肢も用意されています。

さらに、2024年12月には新しく「ポイントが貯まる家計簿」が登場したことで、より便利なサービスになりました。アプリの起動やマンスリーレポートのチェックなど簡単なアクションでポイントが貯まるので、家計簿を付けながら楽しくポイントを貯めていきましょう。

■Profile

北川 和哉

専業ライター。ファイナンシャル・プランニング2級資格を保有。2021年から投資を始め、NISAやiDeCo、小規模企業共済、個別株などに幅広く投資。企業の財務分析が得意で、継続的に配当金を受け取る「自分年金」を作っている。